最近は企業側が副業を許可するケースも増えつつあり、多くの方が本業以外の仕事も行っています。中には、思った以上に副業での収入を得られたという方も多いのではないでしょうか。

ここでは副業で得た所得の分類から確定申告の基準を解説します。

副業とは?

本業との違いは、副業のほうが業務負担や収入が少ない傾向にあることです。アルバイトやパートなど労働のほか、投資なども(本業として行っていないものは)副業にあたります。

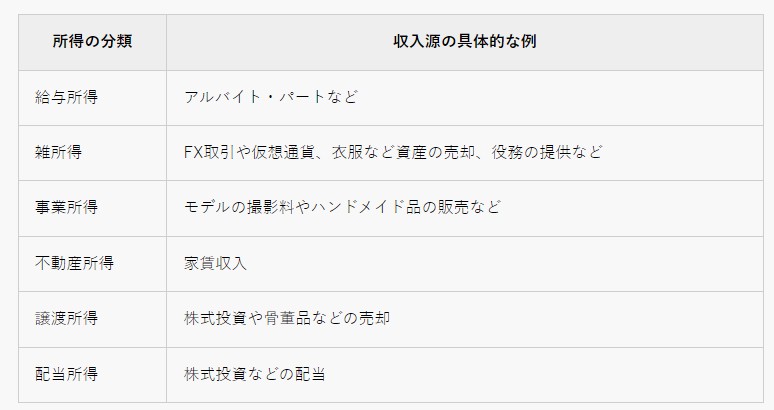

副業で得た所得は何に分類される?

副業で得た所得は、基本的に業務による雑所得として確定申告を行うケースが大半です。副業のパート・アルバイトで得た収入などは、給与所得に該当します。

関連記事

副業の確定申告が不要になる場合

- 副業がパートまたはアルバイトであって、年間収入が20万円以下

- 副業がパートまたはアルバイト以外であって、年間所得が20万円以下

- 副業がパートまたはアルバイトとそれ以外の複数であって、それぞれの収入と所得の合計が年間20万円以下

これら、の総額が年間20万円以下であれば、申告は不要です。通称、「20万円ルール」と呼ばれています。

20万円ルールの落とし穴

副業の収入・所得の合計が年間20万円以下であれば申告は不要ですが、これはあくまでも「所得税」に限ってのことです。市区町村に支払う住民税に関しては、20万円ルールのような特例措置はありません。住民税は、別に申告しなくてはなりません。

確定申告は所得税額を算出して申告するものですが、この確定申告の情報はそのまま市区町村に送られます。住民税は所得に応じて加算されるため、確定申告の情報をベースに決まります。しかし、20万円ルールにもとづいて確定申告をしなければ、自治体に必要な情報が届きません。そのため、本来は納めなくてはならない住民税を、納め忘れてしまうことが起こります。

副業と年末調整の関係

副業を行っている場合も、本業の会社での年末調整は必要です。複数の会社から給与が支給されている方は、最も金額が高い会社で年末調整を受けることとなります。本業の会社で年末調整を行ったあとに、確定申告を行います。

副業を行っていても、年末調整の手順や内容に大きな影響はありません。年末調整では、扶養控除や配偶者控除のほか、生命保険料控除や2年目以降の住宅ローン控除などを申告します。一方、医療費控除や、ふるさと納税などの寄附金控除を受ける方は、年末調整では申告できないため確定申告時に記載しましょう。

年末調整で各控除の申告を行った分は、確定申告書に会社から発行された源泉徴収票の金額を転記する必要があります。

確定申告の青色申告・白色申告の違い

帳簿は複雑だがメリットの大きい「青色申告」

青色申告特別控除を受けられる

控除が受けられる点は、青色申告の大きなメリットでしょう。必要な条件をすべて満たしたうえで青色申告を利用すると、青色申告特別控除として所得控除を受けられます。

青色事業専従者給与を使える

青色申告をする場合に限り、生計を一にする15歳以上の親族が、1年のうち6ヵ月を超える期間、事業に従事している場合に支払う給与を、全額必要経費として算入できます。青色申告をしない場合、原則として家族へ支払った給与は経費計上できません。

純損失の繰越控除や繰戻還付を受けられる

赤字の繰り越しができる点も、青色申告のメリットです。ある年の所得が赤字だった場合、そのマイナスを翌年以降の3年間にわたって、黒字分から控除することができます。また、前年分に繰り戻して、所得税の還付を受けることも可能です。

簡易的な帳簿でOKの「白色申告」

白色申告とは、青色申告の申請をしていない事業者が簡易的な帳簿に記載することで申告をする方法です。簡易的な帳簿があればOKなので、ハードルの低い申告方法だといえます。しかし、前項で挙げたような特典はありませんから、安易に白色申告を選ぶのは考えものです。

まとめ

副業をする方が増えつつある近年、注意したいのが確定申告の申告漏れや記載内容の誤りです。本業で年末調整を行っている方も、副業の金額によっては確定申告が必要となるため、まずは年間所得金額を確認することから始めましょう。

コメントを残す